Índice de Força Relativa (IFR) e Oscilador Estocástico: quais as diferenças e como utilizar na prática?

No mundo complexo do Mercado Financeiro, os investidores recorrem a uma variedade de ferramentas e técnicas para tomar decisões informadas.

Existem 2 indicadores populares utilizados para avaliar a dinâmica dos preços de ativos, são eles: o Índice de Força Relativa (IFR) e o Oscilador Estocástico. Ambos são indicadores de Análise Técnica que ajudam a identificar potenciais pontos de entrada e saída em negociações.

Neste artigo, exploraremos esses dois indicadores, destacando suas características e comparando-os.

Já lembrando que realizar operações utilizando apenas um ou dois indicadores não é uma decisão inteligente. Por isso, você pode utilizar o conteúdo desse post como uma forma de complementar a sua análise.

Índice de Força Relativa (IFR): o que é e como funciona?

O Índice de Força Relativa (IFR) é um indicador de momentum que mede a velocidade e a magnitude das mudanças nos preços dos ativos. Este varia de 0 a 100 e é frequentemente usado para identificar condições de sobre compra (quando o valor está acima de 70) e sobre venda (quando está abaixo de 30).

Quando o IFR está acima de 70, isso pode indicar que um ativo está prestes a sofrer uma reversão de tendência. Enquanto um valor de IFR abaixo de 30 sugere que pode haver uma oportunidade de compra iminente.

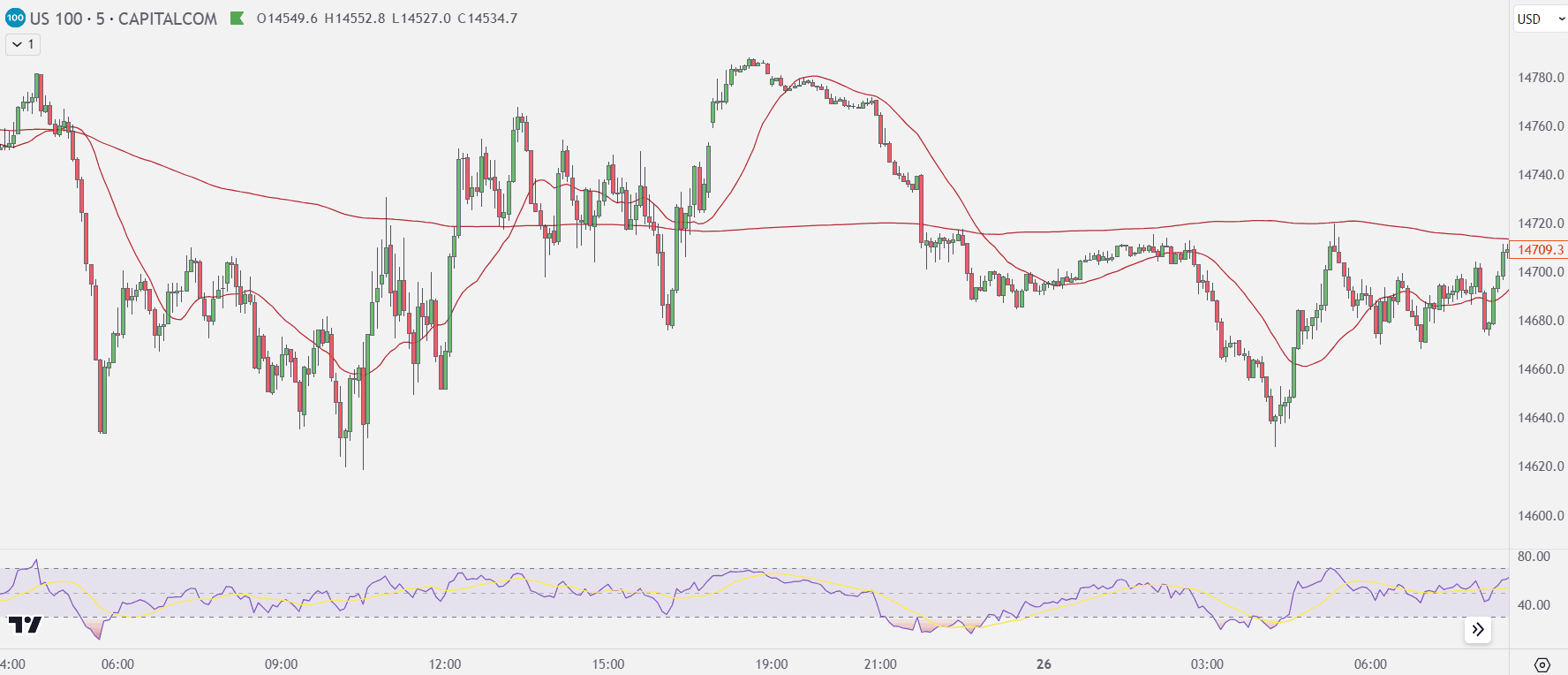

Na imagem abaixo é possível ver alguns momentos em que o IFR indica possível sobre venda do ativo.

Oscilador Estocástico: o que é e como funciona?

O Oscilador Estocástico também é um indicador de momentum, mas ele compara o preço de fechamento de um ativo com sua faixa de preço ao longo de um período específico. Este também varia de 0 a 100 e ajuda a identificar condições de sobre compra e sobre venda.

Quando a linha estocástica %K cruza acima da linha %D e ambas estão abaixo de 20, é um sinal de compra. Da mesma forma, quando %K cruza abaixo de %D e ambas estão acima de 80, é um sinal de venda.

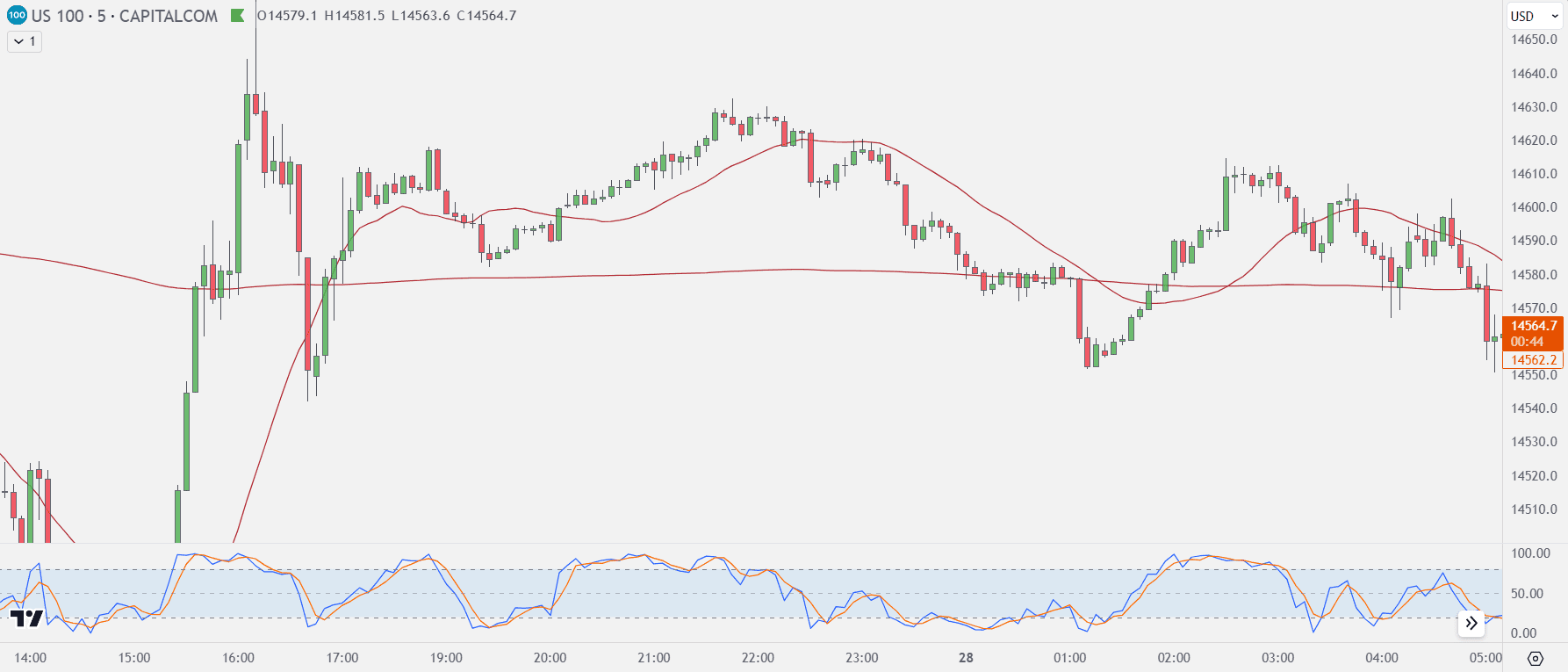

Abaixo podemos observar alguns momentos de indicação de sobre compra e sobre venda utilizando esse indicador.

É sempre importante salientar que nenhum indicador deve ser utilizado sozinho, mas sim com outros fatores que auxiliem o investidor a ter uma melhor visão de compra ou venda.

IFR vs. Estocástico: quais as diferenças?

A principal diferença entre o IFR e o Estocástico é a forma em que são calculados e interpretados.

O IFR usa uma média das mudanças de preço recentes para determinar o momentum. Já, o Estocástico baseia-se na relação entre o preço de fechamento atual e a faixa de preço.

Além disso, o IFR é geralmente mais suave e lento para reagir a mudanças de preços em comparação com o Estocástico, que é mais sensível e pode gerar sinais de compra ou venda mais frequentes.

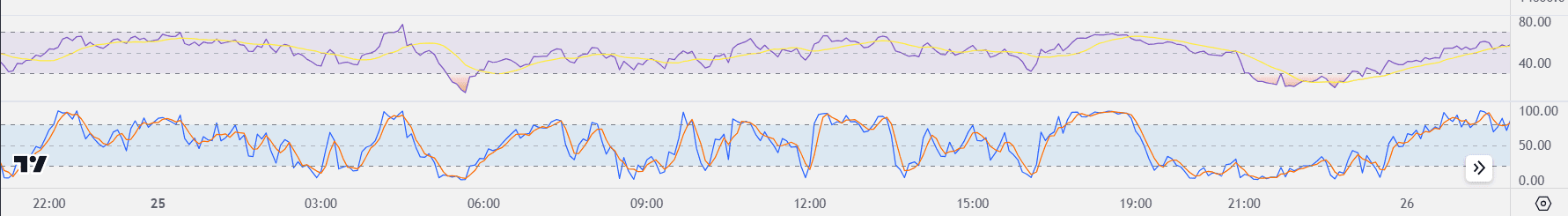

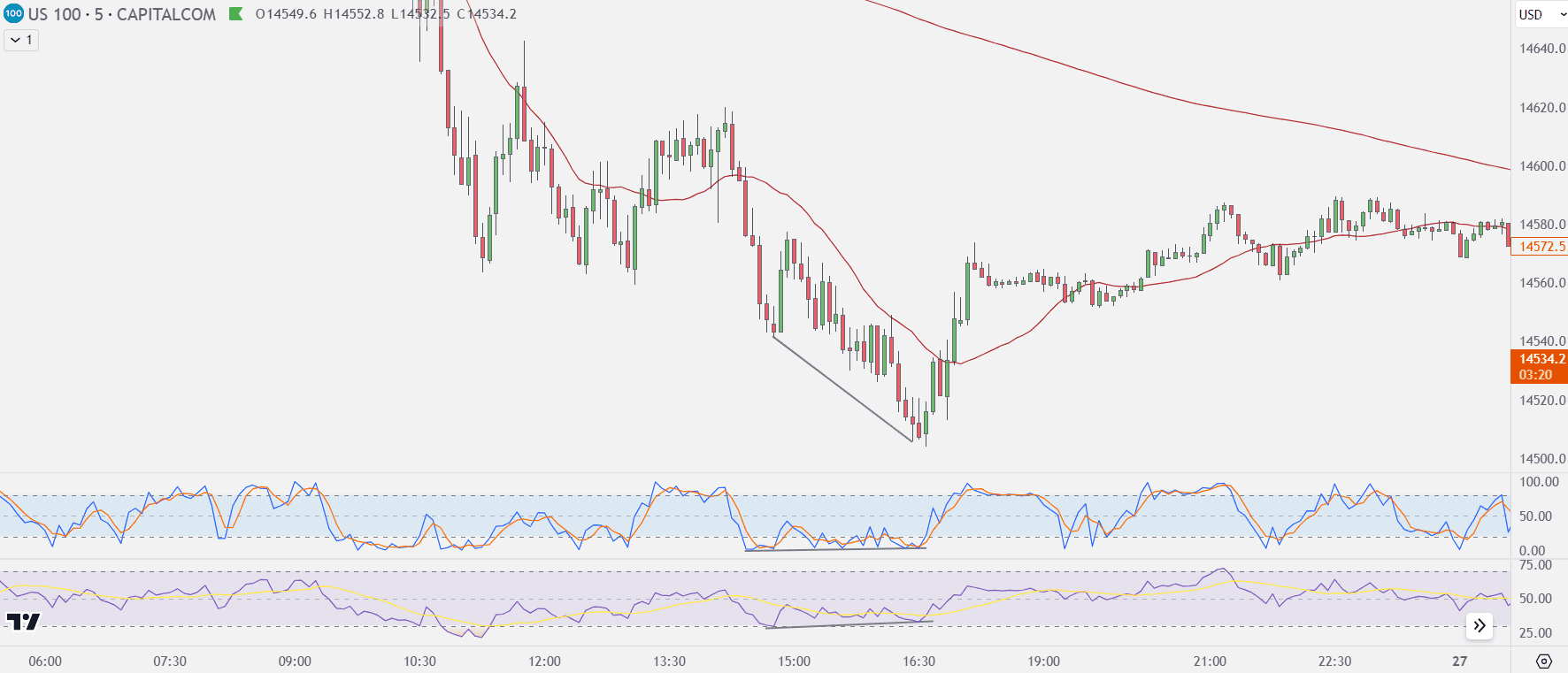

Abaixo é possível observar uma comparação dos dois indicadores com suas configurações padrão em um mesmo ativo.

IFR e Estocástico: como utilizar na prática?

Os dois indicadores são comumente utilizados através de uma análise de divergência entre topos ou fundos formados no gráfico e seus próprios topos e fundos.

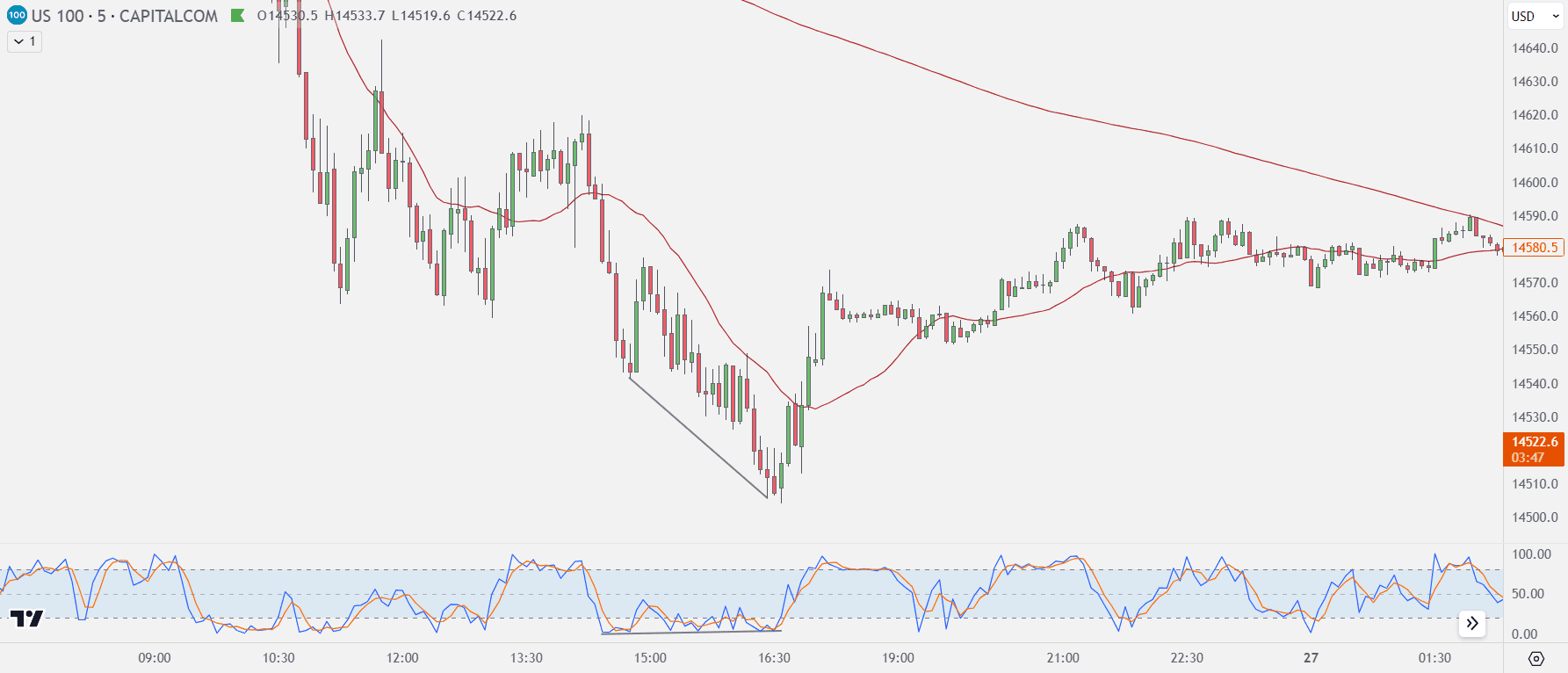

Vamos utilizar a imagem abaixo como exemplo, onde o ativo faz um fundo mais baixo do que o anterior, mas no Estocástico é possível ver que no mesmo momento do segundo fundo (fundo descendente) há uma divergência, pois o indicador não mostra tal movimento, na verdade ele apresenta até uma ligeira elevação, formando um fundo ascendente.

A mesma leitura serve para o IFR, observe no gráfico abaixo que colocamos um indicador acima do outro para ilustrar a similaridade na leitura do movimento e da divergência.

Vale mencionar que essa leitura pode variar de acordo com o período escolhido pelo investidor para calibragem dos indicadores.

Tanto o IFR quanto o Estocástico são ferramentas valiosas para os traders e investidores que desejam tomar decisões informadas no mercado financeiro. A escolha entre eles depende do estilo de negociação e preferências individuais.

Enquanto o IFR é útil para identificar tendências de longo prazo e oferece "menos sinais", o Estocástico é mais sensível e pode ser preferido pelos traders que buscam oportunidades de curto prazo.

Por fim, os investidores devem considerar o contexto do mercado e usar esses indicadores como parte de uma Estratégia Global para tomada de decisões. Além disso, é aconselhável praticar estratégias em ambientes de simulação antes de aplicá-las com dinheiro real.

Disclaimer: O material fornecido é apenas para fins informativos e não deve ser considerado como um conselho de investimento. As visões, informações ou opiniões expressas no texto pertencem exclusivamente ao autor, e não ao empregador, organização, comitê ou outro grupo ou indivíduo ou empresa do autor.

O resultado passado não é indicativo de resultados futuros.

Alerta de Alto Risco: Os CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 73% e 72% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com Tickmill UK Ltd e Tickmill Europe Ltd, respectivamente. Você deve considerar se compreende como funcionam os CFDs e se pode correr o risco de perder seu dinheiro.

Futuros e Opções: Operar futuros e opções com margem acarreta um alto grau de risco e pode resultar em perdas que excedem o seu investimento inicial. Estes produtos não são adequados para todos os investidores. Certifique-se de compreender totalmente os riscos e tomar os devidos cuidados para gerenciá-los.